诺奖经济大师数学天才赌徒和“神秘的股市财富公式”

|

因为女友被数学家拐走,所以不设立诺贝尔数学奖--这只是一个传闻。诺贝尔奖不发给数学家,真实的原因是:在诺贝尔的炸药时代,数学还不被认为是科学之王,他本人并未意识到数学的重要性。

诺贝尔经济奖,本身名不正言不顺。诺奖始于1901年,经济学奖1969年才有。其全名也拐弯抹角,绝不正宗。诺贝尔的后代还公开反对过,并说“这个奖经常授予金融市场的投机者。” 不过,这不影响数学家得诺贝尔奖,也不影响诺贝尔经济学奖的科学性,我们只需要做一件事情,就可以同时解决这两个问题: 罗素说,所有学说的一端是科学(自然科学),另一端是神学,而介于两者之间的,是哲学等社会科学。 1950年,纳什在28页的博士论文中提出一个重要概念:“纳什均衡”,成为博弈论的重要突破。1994年,他和其他两位博弈论学家共同获得了诺贝尔经济学奖。

纳什最重要的数学成就是在微分几何和偏微分方程的领域,一位著名几何学家评价到:“他在几何学所做的,从我看来,比起他在经济学所做的无可比拟地伟大得多,相差很多个数量级。” 诺贝尔经济学奖从1969年至2010年,共34届,获奖者51人,除了哈耶克,几乎全都用到了数学工具;一半以上获奖者有深厚数学功底,还有少数本身就是数学家。 尽管诺贝尔经济学奖,自称“Economic Sciences”,即经济科学奖,人们仍然怀疑其“科学性”。 经济学家使用文学读者看起来陌生的数学模型、统计检验、市场理论。但若仔细考察的话,们并不那么陌生。它们就如演讲中的修辞手段——隐喻、类比和诉诸权威。 经济学家使用文学读者看起来陌生的数学模型、统计检验、市场理论。但若仔细考察的话,们并不那么陌生。它们就如演讲中的修辞手段——隐喻、类比和诉诸权威。 1886年,《科学》杂志就曾经指责经济学家,为了掩盖“数学公式搭建的薄纱背后的空洞”,胡乱使用自然科学的术语。 诺奖得主保罗·克鲁格曼在2009年说:“经济学家对舞弄自己数学技艺的欲望,是导致这样一个职业没落的中心原因。” 著名经济学家保罗·罗默提出了“数学滥用”概念,即:在经济学中以误导为目的进行数学推理。 《牛津英语词典》中对“mathematician”(数学家)的第二项释义便是“astrologer”(占星家)。曾经在人们眼里,占星术是一项有着数学作基础,以真实的天文观测为准的技术性学科。 《牛津英语词典》中对“mathematician”(数学家)的第二项释义便是“astrologer”(占星家)。曾经在人们眼里,占星术是一项有着数学作基础,以真实的天文观测为准的技术性学科。

如你所知,2017年诺贝尔奖经济学奖授予理查德•泰勒,“首位将心理学引入经济学,开创了行为经济学”的学者。

行为经济学(英语:Behavioral economics),经济学的一个分支,它利用社会、认知与情感的因素,来研究个人及团体形成经济决策的背后原因,并从而了解市场运作与公共选择的方式。在行为经济学之外,又分支出行为金融学这个子学科。 行为经济学(英语:Behavioral economics),经济学的一个分支,它利用社会、认知与情感的因素,来研究个人及团体形成经济决策的背后原因,并从而了解市场运作与公共选择的方式。在行为经济学之外,又分支出行为金融学这个子学科。 回到开始罗素对所有学说的定义,行为经济学家们,将经济学,往同样经常被人质疑为“不科学”的心理学这边,拖了那么一段。 要说明的是,行为经济学家,仍然是采用科学的手段来开展研究。在当下颇为流行的各种该主题的畅销书中,我们大家可以看到相关实验。 有位经济学家教授写到,最怕被问,老师你天天研究这玩意儿,那你赚钱一定很厉害! ● 首先,经济学并不是教人赚钱的职业。就像爱情小说家不负责教人成功恋爱。 ● 其次,经济学家的实践,是为国家做贡献。例如凯恩斯,既搞学问,又兼任皇家经济学会秘书,二战后还曾代表英国找美国借钱,赖到2006年底才还清。 他说:一个人的知识和经验绝对是有限的,因此在任何给定的期限里,我个人觉得能获得我百分之百的信心去投资的企业数 量,很少会有超过二家或三家以上。

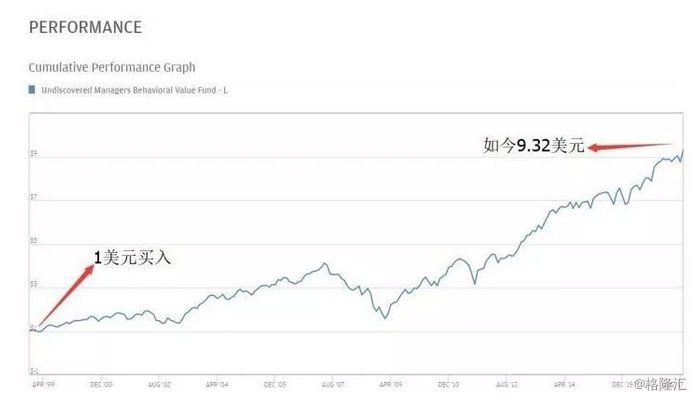

2、我宁愿模糊的正确,也不要精确的错误。(这句话其实是Carveth Read最早说的。) 2、我宁愿模糊的正确,也不要精确的错误。(这句话其实是Carveth Read最早说的。) 经济学家在股市上的赚钱路线,看起来和诺奖对经济学家的偏爱路线、一个是精确的“数学”路线、一个是利用人们非理性的行为经济路线、一个是精确的“数学”路线、一个是利用人们非理性的行为经济路线。 1998年俄罗斯金融危机后,不到四个月亏46亿美元,不久倒闭。利用人们非理性行为的,有今年的诺奖经济学得主:泰勒。泰勒曾发现,过去表现好的股票在接下来3-5年会成为输家,而过去表现差的股票会在接下来3-5年成为赢家。他将其归因为:“过度自信”。泰勒成立了自己的基金,利用市场对消息产生的行为偏差来投资。依据经济行为学,通常市场对已有的负面消息总是过度反应;而对新的、公司正面的消息又往往反应不够。该基金正是基于此对小市值股票产生的影响来来投资。该基金以基本面为基础,来判断金融市场的矫枉过正或者反应不足。 该基金自1998年低开始,若当时投入1万美元,到今年9月底有9万3千美元,回报率达到了惊人的832.44%,比巴菲特多了500%。

2010年在麻省理工学院的演讲《数学,常识和运气》里,西蒙斯回忆自己14岁时的打工经历:

1976年,西蒙斯摘得数学界的皇冠——全美维布伦(Veblen)奖。1977年,西蒙斯创立了自己的私人投资基金。 从1989年起,文艺复兴科技公司的大奖章基金的年回报率平均高达35%,大奖章基金被誉为最成功的对冲基金。 麻省理工学院的数学教授在公布栏写下一道他觉得十分困难的题目,希望他那些杰出的学生能解开答案,却无人能解。结果一个年轻的清洁工在下课打扫时,发现了这道数学题,并轻易的解出。教授得知有人解开他的问题之后,又下了另一道更难的题目,要找出这个数学天才。 麻省理工学院的数学教授在公布栏写下一道他觉得十分困难的题目,希望他那些杰出的学生能解开答案,却无人能解。结果一个年轻的清洁工在下课打扫时,发现了这道数学题,并轻易的解出。教授得知有人解开他的问题之后,又下了另一道更难的题目,要找出这个数学天才。

阿弗莱克创作,并获得了奥斯卡最佳编剧奖。据说本·阿弗莱克和马特·达蒙是用掷骰子来决定由谁担任此部电影男主角。曾就读哈佛大学的马特· ,原本想把主角塑造成物理学天才。他和当时的哈佛大学教授兼诺贝尔物理学奖获得者Sheldon L. Glashow讨论了该想法。Glashow告诉达蒙他的假设并不成立,而且建议他把主角改写成一个数学天才。他还介绍了在麻省理工担任数学教授的姐夫/妹夫DanielKleitman给达蒙认识,为电影提供意见。 阿弗莱克。3、花瓶、导演、扑克冠军男人总希望自己帅一点儿,阿弗莱克则是一个被“太帅”困扰的男花瓶。就像在《心灵捕手》里扮演的那个没脑子的兄弟。 即使他联合创作了《心灵捕手》的剧本,即使后来他导演了《城中大盗》,才华也没被承认。熬到2013年,他凭《逃离德黑兰》获得第70 届奥斯卡金像奖最佳影片、最佳改编剧本和最佳剪辑三座奖。2014年,阿弗莱克出演的《消失的爱人》赢得了高评。阿弗莱克比他看起来要聪明得多。他赢得过2004年加利福尼亚州的扑克冠军赛,获得了35万6400美元的奖金和一等奖奖杯,并取得2004年世界扑克巡回赛最终赛的资格。2014年,阿弗莱克被拉斯维加斯的坚石酒店禁止玩二十一点,因为身为常胜军的他被怀疑有使用“密技”。

二十一点(英文:Blackjack),是使用扑克牌玩的赌博游戏。亦是赌埸中庄家优势在概率中最低的一种赌博游戏。

他用手算出几条规则,马上意识到21点策略分析是一个很大的题目。他找了威柏肯提,申请使用军用计算器的权限。 四骑士们花了一年半的空余时间,设计出了玩21点的最佳策略出来。没有电脑,只有惊人的脑袋,和计算器。1956年9月,他们出版了11页的论文《21点最佳策略》。发表于美国统计协会的期刊上,这是史上第一个使用精确的数学计算检验过的21点策略。

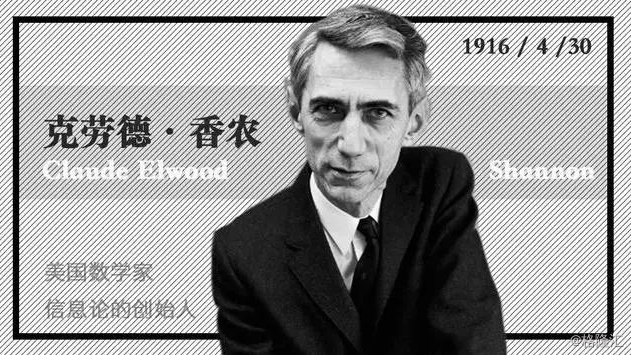

1955年春,索普是加州大学洛杉矶分校的一名二年级物理学研究生。他在思考能否捣鼓出一个持续赢得轮盘赌的数学系统。 轮盘赌看似随机,索普则试图用数学来描述背后的系统机制。后来他将同样的想法应用到证券市场,最终发展成量化投资的核心理论。1958年,索普取得数学博士学位。1959年至1961年间,索普于麻省理工学院担任摩尔讲座教授。基于用数学战胜赌场的冲动,他也研究二十一点。 随机事件的样本越多,结果的确定性就越高,就好像掷硬币,你掷10次,正反面比率也许会出现任何结果,随着实验的次数慢慢的变多,正反面的比例会更接近于1:1。 对于某一手21点,索普并不知道胜算多少,但是只要玩得局数足够,只要他遵循自己的算牌规则,就一定能获胜。通过大数法则,不断实验,得到最终结果,总结经验,这事就爱德华索普的必杀技。 随机事件的样本越多,结果的确定性就越高,就好像掷硬币,你掷10次,正反面比率也许会出现任何结果,随着实验的次数慢慢的变多,正反面的比例会更接近于1:1。 对于某一手21点,索普并不知道胜算多少,但是只要玩得局数足够,只要他遵循自己的算牌规则,就一定能获胜。通过大数法则,不断实验,得到最终结果,总结经验,这事就爱德华索普的必杀技。 这难不倒索普。他从小就是一个顽皮的天才少年,热衷于恶作剧、搞破坏,以及做各种实验。他决定找这个星球上最聪明、也是最古怪的人帮忙。 20世纪最伟大的两个知识进步上都镌刻着香农的大名:其一是二进制系统在电路中的应用,这也是计算机诞生的基础。香农的突破性进展是引入了一个双符号逻辑体系,所有的问题都通过操控两个数字来解决:0和1。在电路应用中,1表示开关闭合,0表示开关打开。一连串闭合和打开的开关,实际上的意思就是一连串1和0,就能代表几乎所有种类的信息。 其二是信息论。在这方面,香农解决了如何将信息编码,然后从A点传递到B点的问题。香农理论的关键之处,也是颇有争议的地方在于,他一开始就主张,尽管信息“总是带有某一种意义(meaning)……但(这种)通信的语义外表和工程问题无关”。换句话说,信息作为一个技术问题,与它本身的意思及语境没关系。相反,信息是纯粹统计性的,因而是可编码的。 其一是二进制系统在电路中的应用,这也是计算机诞生的基础。香农的突破性进展是引入了一个双符号逻辑体系,所有的问题都通过操控两个数字来解决:0和1。在电路应用中,1表示开关闭合,0表示开关打开。一连串闭合和打开的开关,实际上的意思就是一连串1和0,就能代表几乎所有种类的信息。 其二是信息论。在这方面,香农解决了如何将信息编码,然后从A点传递到B点的问题。香农理论的关键之处,也是颇有争议的地方在于,他一开始就主张,尽管信息“总是带有某一种意义(meaning)……但(这种)通信的语义外表和工程问题无关”。换句话说,信息作为一个技术问题,与它本身的意思及语境没关系。相反,信息是纯粹统计性的,因而是可编码的。 除了学术香农爱好杂耍、骑独轮脚踏车和下棋。他根据人工智能研究的先驱、数学家 这个盒子外表平淡无奇,只是在一侧有一个开关,弹一下开关,盒盖就会打开,一个机械手会伸出来;将开关复原,机械手就缩回盒子。 这个盒子外表平淡无奇,只是在一侧有一个开关,弹一下开关,盒盖就会打开,一个机械手会伸出来;将开关复原,机械手就缩回盒子。 面对小怪人索普的来访,老怪人香农只给了几分钟,但迅速被吸引了。他愿意帮忙提交论文,只提了一点: 两位怪才后来还一起钻研轮盘赌,甚至发明了第一个佩戴式计算机,悄悄带入赌场,用于提高轮盘赌的获胜几率。

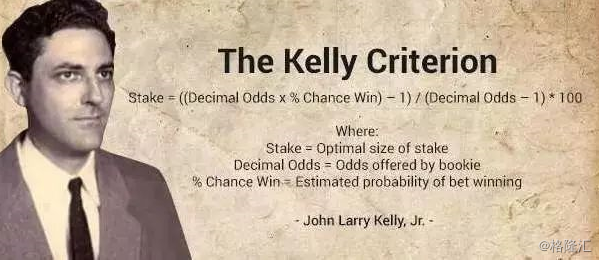

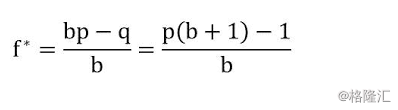

1956年,贝尔实验室的科学家凯利发表了一篇论文 A NewInterpretation Of Information Rate,论文中包括了后来被广泛流传的“凯利公式”。这篇论文的本意是研究长途电话中的噪音问题。在概率论中,凯利公式是一个用以使特定赌局中,拥有正期望值之重复行为长期增长率最大化的公式。简而言之,就是用以计算出每次游戏中应投注的资金比例。

索普利用凯利的系统对21点下注方案来优化。即:胜算大时出重手,胜算小时就收手。 另一种下注方式“加倍下注策略”:下注10美元,输了。下注20美元获胜,若再输,下注40美元,赢了就一举回本。加倍下注,貌似迟早扭亏,实则有硬伤:赌徒可能被振出局。凯利公式,则限制了赌徒每次下注的最高额度,精确地告诉人们如何通过你自己的荷包加码和减注,以此来获取最佳结果。 用凯利的话说,这一规则描述了一个赌徒如何既“使自己的资金量呈指数增长”,同时又避免破产的诅咒。据说,1968年巴菲特第一次见到了索普,就开始应用凯利公式去决定在每项投资中投入多少资金。 又据说,索普第一次见巴菲特,和他打了一夜桥牌,就预测他将来会变成全球首富。 “人类并没有被赋予随时随地感知一切、了解一切的天赋。但是人类如果努力去了解、去感知――通过筛选众多的机会――就一定能找到一个错位的赌注。而且,聪明的人会在世界提供给他这一机遇时下大赌注。当成功概率很高时他们下了大赌注,而其余的时间他们按兵不动,事情就是这么简单。” 1979年1月,麻省理工学院开设了一门名为“如果你必须赌,怎么赌赢”的课程,供那些对“21点”有兴趣的学生切磋算牌技巧。参加该课程的学生大多是本科生,在数学方面拥有天赋。为期4周的课程完结之后,学生们奔赴赌城,结果铩羽而归。聪明的年轻人们不甘心认输。1980年,一个以哈佛商学院MBA为领导、以麻省理工学院天才学生为主体的“21点”精英团队构建起来,再度“杀往”大西洋城。10周之后,他们的赌资翻了一倍。以“21点小组”为原型的电影《决胜21点》,里面有句台词:“我们不是在赌博,我们是在计算”。

比起拉斯维加斯,华尔街才是真正的赌场。无论是贪婪,还是残酷,金融赌场都更胜一筹。

索普将自己从21点中发现的秘密,推及至股票权证:对于股票下周是涨还是跌,索普并不确定,但他可以推算出股票涨跌2个、5个或者10个百分点的概率有多大。 索普把这一公式用到了权证上。股票的未来运动(宽客将这一变量称为波动性)是随机的,因而是可以量化的。如果权证在定价时高估或低估了可能的波动性,你就能从中获利。 他们确信自己已开发出第一个从股票市场稳定盈利的纯量化方法,并于1967年合写了一本叫做《战胜市场:一个科学的股票市场系统》,该书是量化投资的开山之作。 1969年,索普遇到了杰伊·里根。里根毕业于达特茅斯学院,主修哲学,在一家经纪公司上班。他是索普的粉丝,两人成立了一家合伙公司,开始了套利之旅。

他就是本文最开始,那个扫不好地,但是痴心妄想考入麻省理工的男孩。在摘取了数学领域的最高成就后,西蒙斯杀入了另外一个数字世界。1978年,他成立了一家名为 Monemetrics的公司,起初走了些弯路,后来他把数学模型引入金融交易。4年后,文艺复兴公司诞生。西蒙斯挖来最厉害的数学家和建模专家。员工有一半从事研究和编程,1/3拥有自然科学的博士学位。

在次贷危机最低谷的2008年,大奖章基金实现98.2%的收益,而同期标普500指数暴跌38.5%; 1988年-2015年,27年间平均年化回报率达到35%,较索罗斯等大佬同期的投资表现高出10个百分点,是标普500指数收益率的3倍以上; 在次贷危机最低谷的2008年,大奖章基金实现98.2%的收益,而同期标普500指数暴跌38.5%;

这项技术是 在各个交易所服务器中使用原子钟或GPS时钟实现纳秒 (十亿分之一秒) 内同步所有交易指令,消除下单延迟,从而使高频交易 (HFT) 无法捕捉因延迟产生的价差。 2014年8月,文艺复兴科技公司向美国专利及商标局申请了一项利用高精度时钟同步执行交易指令的专利。 这项技术是 在各个交易所服务器中使用原子钟或GPS时钟实现纳秒 (十亿分之一秒) 内同步所有交易指令,消除下单延迟,从而使高频交易 (HFT) 无法捕捉因延迟产生的价差。 这些人擅长的交易类别各不相同,但他们在某一点上是相同的:对某种难以捕捉的玄妙之物孜孜以求,而这正是他们最为强大的地方。宽客们有时虔诚地将这一玄妙之物暗自称为“真谛”(Truth)。 对某种难以捕捉的玄妙之物孜孜以求,而这正是他们最为强大的地方。宽客们有时虔诚地将这一玄妙之物暗自称为“真谛”(Truth)。

3、“被美丽指引”。建一家交易公司有什么美的一面呢?它美就美在做正确的事,找一群正确的人,用正确的方法把事情做正确。 既然数学天才们破解了21点,为什么赌场不关掉这一个项目?为了对付你们这些聪明家伙,赌场增加了扑克牌的数量,增加数牌难度,有时候还会用无限循环的发牌机。但,重点不在这里。 算牌术未发明前21点只是赌场的小赌戏。玩的人远比骰戏(Craps)和轮盘少。 算牌术未发明前21点只是赌场的小赌戏。玩的人远比骰戏(Craps)和轮盘少。 就是让你认为自身可以赢,然后产生了成功幻觉,结果,反而加大了你“仍然什么都没做”的可能性。几乎必胜的21点赌场秘籍摆在面前,都没多少人认真去练。

长期资本,是当时华尔街超级梦之队。创办人麦利威瑟被誉为华尔街债券套利之父,合伙人包括美国前财政部副部长、美联储前副主席,以及两位诺奖得主。如前所述,第一年他们赚了16亿美元,开创了基金业有史以来最迅速的成长奇迹。 长期资本的主体业务是债券套利交易,即:像做股票一样做债券。然后,用大量财务杠杆将规模做到很大。他们运用电脑建立数学模型分析价格波动,并且通过电脑精密计算在波动中发现与把握套利机会。1998年,俄罗斯政府将卢布贬值,并耍赖不还国债。毁掉长期资本的,是此后的连锁反应。

第二,他们这 16 个人都是投资领域的老手。他们不是倒卖服装发的家,然后来搞证券的。他们这 16 个人加起来,有三四百年的经验了,一直都在投资这行摸爬滚打。 第二,他们这 16 个人都是投资领域的老手。他们不是倒卖服装发的家,然后来搞证券的。他们这 16 个人加起来,有三四百年的经验了,一直都在投资这行摸爬滚打。 他们为了赚更多的钱,为了赚自己不需要的钱,把自己手里的钱,把个人需要的钱都搭进去了。这不是傻是什么?绝对是傻,不管智商多高,都是傻。 假设你递给我一把枪,里面有 1000 个弹仓、100 万个弹仓,其中只有一个弹仓里有一颗子弹,你说:“把枪对准你的太阳穴,扣一下扳机,你要多少钱?”我不干。你给我多少钱,我都不干。 他们为了赚更多的钱,为了赚自己不需要的钱,把自己手里的钱,把个人需要的钱都搭进去了。这不是傻是什么?绝对是傻,不管智商多高,都是傻。 假设你递给我一把枪,里面有 1000 个弹仓、100 万个弹仓,其中只有一个弹仓里有一颗子弹,你说:“把枪对准你的太阳穴,扣一下扳机,你要多少钱?”我不干。你给我多少钱,我都不干。 有一本很好的书,不是书好,是书名好。这是一本烂书,但是书名起得很好,是沃尔特•古特曼写的,书名是《一生只需富一次》。这一个道理难道不是很简单吗? 他们太依赖数学了,以为知道了一只股票的贝塔系数,就知道了这只股票的风险。要我说,贝塔系数和股票的风险根本是八竿子打不着。 有一本很好的书,不是书好,是书名好。这是一本烂书,但是书名起得很好,是沃尔特•古特曼写的,书名是《一生只需富一次》。这一个道理难道不是很简单吗? 他们太依赖数学了,以为知道了一只股票的贝塔系数,就知道了这只股票的风险。要我说,贝塔系数和股票的风险根本是八竿子打不着。

● 因为黑天鹅,万分之一的事情若发生,会令杠杆反向弹回来,产生具有毁灭性的冲击力。 市场远非理论所描述般精确可预测。一旦未知的黑天鹅事件发生,摧枯拉朽,泥沙俱下。例如前文提及的21点高手魏因斯坦,也给德意志银行亏掉20亿美金。偶有例外,例如文艺复兴基金,2008年大家亏得一塌糊涂的时候,他们居然还赚了80%。 还有《黑天鹅》的作者塔勒布,他伙伴的基金在2008年通过下注于市场波动将远比量化模型所预测的要高 ,赚了 1 5 0 %的利润 。并通过股指 “看跌 ”期权 ,在雷曼倒闭引发市场崩溃时大发横财 。

大奖章有一支由 9 0多名博士组成的队伍 ,他们孜孜不倦地寻找着改善基金交易系统的方法 ,他们就像是一支肩负使命的战无不胜的运动队 ,日复一日 ,周复一周 ,年复一年地击败市场 ,从未失手 。梅花香自苦寒来 。文艺复兴科技公司有着著名的 “双 4 0小时 ”文化 。员工有 4 0个小时的时间完成分派到的任务 :编程 、研究市场 、搭建计算机系统 。 大奖章有一支由 9 0多名博士组成的队伍 ,他们孜孜不倦地寻找着改善基金交易系统的方法 ,他们就像是一支肩负使命的战无不胜的运动队 ,日复一日 ,周复一周 ,年复一年地击败市场 ,从未失手 。 梅花香自苦寒来 。文艺复兴科技公司有着著名的 “双 4 0小时 ”文化 。员工有 4 0个小时的时间完成分派到的任务 :编程 、研究市场 、搭建计算机系统 。 即使如此,2009年,当市场整体反弹之时,文艺复兴卖给大众的新基金,亏掉了17%,打破了西蒙斯永不亏损的神话。

诺奖经济学奖得主中,惟一不和数学沾边的哈耶克,曾经警告人们,别套用物理世界的模型,来分析经济和金融。多年以后,2008年,在血流成河的华尔街,一份《金融建模宣言》复述了哈耶克的远见: 物理学由于其在根据物体客观现状预测其未来行为方面所取得的巨大成就而成为大多数金融模型的灵感之源 。物理学家研究世界的方式是一次又一次重复相同的实验 ,以此来发现背后的驱动力以及魔法般的数学定律 … …但对金融学和经济学来说 ,情况不一样 ,这两个学科涉及货币价值的主观判断 。为了发现了自己的定律 ,金融理论竭尽全力模仿物理学的风格和韵律 … … 物理学由于其在根据物体客观现状预测其未来行为方面所取得的巨大成就而成为大多数金融模型的灵感之源 。物理学家研究世界的方式是一次又一次重复相同的实验 ,以此来发现背后的驱动力以及魔法般的数学定律 … … 但对金融学和经济学来说 ,情况不一样 ,这两个学科涉及货币价值的主观判断 。为了发现了自己的定律 ,金融理论竭尽全力模仿物理学的风格和韵律 … … 300年前,在著名的南海泡沫事件中,人类有史以来最聪明的天才之一,牛顿,亏掉了两万英镑,据说相当于现在的一亿美金。

平台声明:该文观点仅代表作者本人,搜狐号系信息发布平台,搜狐仅提供信息存储空间服务。 |